Elegir qué acción comprar en Bolsa no es sencillo para

nadie, ni siquiera para los profesionales de los Mercados Financieros. Sin

embargo, los inversores domésticos, que no se dedican a esto y lo único que

buscan es rentabilizar sus ahorros, tienden a conformarse con su intuición,

observando únicamente los precios de cotización de las acciones. El precio

de una acción es la cara visible de una empresa, pero no su alma y este es

uno de los principales inconvenientes que se encuentran los aficionados que no

conocen las normas básicas de los Mercados, convirtiéndolos en ahorradores

vulnerables.

El precio de una acción se define en función de la

negociación del Mercado, según lo que un comprador esté dispuesto a pagar por

ella y lo que un vendedor esté dispuesto a percibir, dando así origen al precio

de cotización. Este precio es al que el vendedor y comprador están dispuestos a

ponerse de acuerdo, pero no es indicativo de si una empresa está cara o barata.

Puede ocurrir, y de hecho ocurre, que una compañía esté cotizando a 1.000 euros

y sea inmensamente barata y otra que cotice a 0,01 euros puede que sea

demasiado cara.

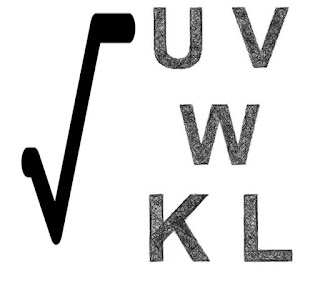

El Split (desdoblamiento de acciones) y el Contra-Split

(agrupación de acciones) son dos operaciones que hacen variar la percepción del

precio de cotización para que, psicológicamente, sea más atractivo a la vista

de los inversores, pero sin alterar ni el valor de la empresa cotizada ni el

valor del conjunto de las acciones que posea cada accionista, sin perder éstos tampoco

ningún tipo de derecho económico ni político que le correspondan. Las empresas

que hacen este tipo de operaciones corporativas dan por sabido que todos los

accionistas conocen en qué consiste, sin caer en la cuenta de que no todos los

ahorradores-inversores tienen los conocimientos necesarios para entenderlo. Con

el Split se consigue que el precio de cotización sea más bajo,

posibilitando la entrada de nuevos inversores que pensaban que la acción estaba

“demasiado cara”. Con el Contra-Split se consigue el efecto contrario al

cotizar las acciones a un precio más elevado, evitando así los problemas

que trae consigo cotizar a niveles de precio muy bajos. Veamos más

detalladamente qué es un Split y un Contra-Split.